Jeder Konjunkturzyklus ist anders, aber bestimmte Muster neigen dazu, sich im Laufe der Zeit zu wiederholen. Da große Teile der Wirtschaft nach wie vor Merkmale eines Spätzyklus aufweisen, etwa eine restriktive Geldpolitik und angespannte Arbeitsmärkte, würde der traditionelle vierstufige Konjunkturzyklus (Aufschwung, Hochkonjunktur, Abschwung, Konjunkturtief) eine bevorstehende Rezession nahelegen. Das gesamtwirtschaftliche Bild stützt jedoch unsere Ansicht, dass die Weltwirtschaft im Jahr 2025 moderat wachsen und das Wachstum sich ab 2026 beschleunigen dürfte, wobei die Unternehmensgewinne steigen, die Kreditnachfrage zunimmt und sich die Geldpolitik in den neutralen Bereich bewegen sollte.

In der Vergangenheit brachte ein solches Umfeld mit moderatem Wachstum, abkühlender Inflation und sinkenden Leitzinsen, insbesondere wenn es mit dynamischen technologischen Innovationen einhergeht, in der Regel eine positive Entwicklung auf den Aktienmärkten und allgemein günstige Bedingungen für Anleihen mit sich. Daher ist unser Ausblick für 2025 von vorsichtigem Optimismus geprägt. Ein gewisses Maß an Vorsicht scheint jedoch gerechtfertigt, da verschiedene Elemente, darunter strukturelle Veränderungen in der Wirtschaft und externe Faktoren, die Marktaussichten unsicherer machen.

Während der potenzielle Ertrag von Bareinlagen angesichts sinkender Zinssätze fallen dürfte, lässt uns der Konjunkturzyklus, bei unserer Investitionsallokation selektiv und umsichtig bleiben und Strategien verfolgen, welche die Widerstandsfähigkeit des Portfolios erhöhen. Dementsprechend bevorzugen wir in allen Anlageklassen Vermögenswerte von hoher Qualität und Liquidität. Wir sehen uns jedoch auch gut positioniert, um Opportunitäten zu nutzen, wenn die Marktvolatilität zu Bewertungen führt, die über den Fundamentaldaten liegen oder diesen nicht entsprechen.

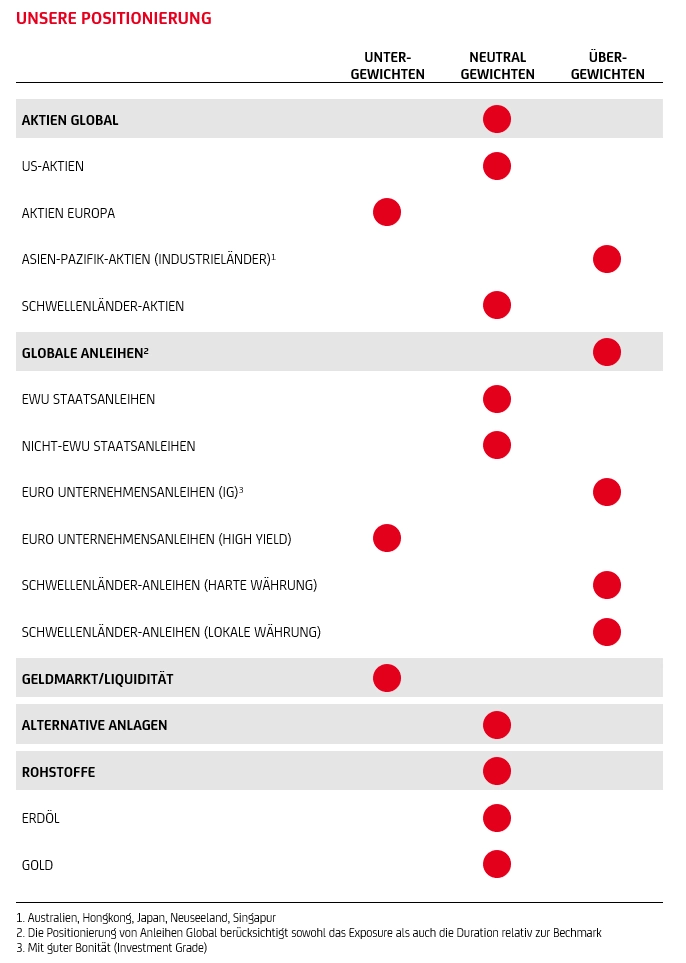

Vermögensallokation

Vermögensallokation im Detail

Neutral gewichten

Das makroökonomische Umfeld sollte risikoreiche Anlagen in den kommenden Quartalen weiterhin unterstützen. Die nachlassenden Inflationsrisiken ermöglichen es den wichtigsten Zentralbanken (wie EZB oder Fed), ihre Geldpolitik vor dem Hintergrund eines moderaten globalen Wirtschaftswachstums zu lockern. Ein verbessertes Gewinnwachstum ebnet den Weg für interessante Renditeaussichten bei globalen Aktien. Auf regionaler und sektoraler Ebene könnte die Sensitivität gegenüber den potenziellen Auswirkungen politischer und geopolitischer Entwicklungen für erhöhte Volatilität sorgen und eine gewisse Differenzierung der Anlageansichten innerhalb der Anlageklasse erfordern. Wir gehen jedoch nicht davon aus, dass der Markt dauerhaft unter Druck geraten wird, und bekräftigen unsere konstruktive Einschätzung globaler Aktien.

US-Aktien: Neutral gewichten

Die US-Wirtschaft hat sich 2024 als widerstandsfähiger erwiesen als erwartet, und die positive Dynamik dürfte sich 2025 fortsetzen, auch wenn der private Konsum allmählich nachlässt. Wir erwarten kein „Hard Landing“, sondern eher ein ordentliches Wirtschaftswachstum im Jahr 2025 und eine weitere Beschleunigung im Jahr 2026. US-Aktien dürften von der Aussicht auf eine marktfreundlichere Politik (unter der neuen US-Regierung) unterstützt werden und ein besseres Risiko-Ertrags-Verhältnis aufweisen als andere Regionen, die relativ stärker von geopolitischen Spannungen und Zollrisiken betroffen sind. Die Aktienbewertungen haben sich allerdings ausgeweitet und dürften nur noch begrenztes Aufwärtspotenzial haben. Zudem ist das Konzentrationsrisiko in den US-Indizes zu beobachten.

Aktien Europa: Untergewichten

Das globale Aktienumfeld sollte europäischen Aktien eine gewisse Unterstützung bieten, aber Faktoren wie das schwache Wachstum und der Außenhandel werden in nächster Zeit wahrscheinlich nicht für Rückenwind sorgen. Das BIP-Wachstum dürfte in den nächsten zwei Jahren unter dem Potenzial bleiben, wobei die Abwärtsrisiken aufgrund der Handelskonflikte und der geopolitischen Unsicherheit überwiegen. Die günstigen Inflationsaussichten werden es der EZB ermöglichen, ihre Geldpolitik in Richtung eines neutralen Niveaus zu bewegen. Niedrige Aktienbewertungen und moderate Gewinnwachstumserwartungen könnten interessante Einstiegspunkte bieten, wobei eine sorgfältige Selektion von Einzeltiteln und Sektoren dabei an Bedeutung zunehmen dürfte.

Asien-Pazifik-Aktien (Industrieländer): Übergewichten

Japan befindet sich weiterhin in einem mittel- bis langfristigen Strukturwandel. Wir gehen davon aus, dass das japanische Wirtschaftswachstum im nächsten Jahr an Schwung gewinnen wird, während die Bank of Japan (BoJ) ihre Geldpolitik weiter normalisieren und die Zinsen schrittweise anheben dürfte. Der Rückgang der Zinsdifferenz dürfte eine moderate Erholung des japanischen Yen gegenüber dem US-Dollar und dem Euro begünstigen. Dies sollte im Laufe der Zeit zu einer Stimmungsaufhellung im Inland beitragen, die Exporteinnahmen aber belasten. Die Positionierung von Anlegern und Investoren gegenüber dem japanischen Yen ist ausgewogener als in der Vergangenheit, was die Volatilität begrenzen dürfte. Aktien des pazifischen Raums erscheinen relativ günstig bewertet und bieten Diversifizierungsvorteile innerhalb eines globalen Aktienportfolios, wenngleich Währungsunsicherheiten bestehen bleiben.

Schwellenländer-Aktien: Neutral gewichten

Ein moderates globales Wachstum und das Risiko zunehmender Handelshemmnisse rechtfertigen eine gewisse Vorsicht bei Schwellenländeraktien. In China dürfte sich die strukturelle Verlangsamung des Wirtschaftswachstums fortsetzen, während die Erwartungen einer deutlichen fiskalpolitisch induzierten Wachstumsbeschleunigung zurückgeschraubt werden. Fiskal- und geldpolitische Maßnahmen könnten die finanziellen Risiken dämpfen und angesichts der im Vergleich zu anderen Anlageregionen deutlich schlechteren Wertentwicklung der letzten Jahre sowie der niedrigen Bewertungen zu einer Erholung beitragen. Mit Blick auf Schwellenländern-Aktien betonen wir weiterhin die Notwendigkeit einer selektiven Vorgehensweise nach Ländern und Sektoren.

Übergewichten

Die weltweiten Anleiherenditen bewegen sich weiterhin auf einem interessanten Niveau. Geringere Inflationsrisiken und die Aussicht auf weitere Zinssenkungen durch die großen westlichen Zentralbanken dürften unterstützend wirken. Es mehren sich die Anzeichen, dass erstklassige festverzinsliche Wertpapiere ihren Diversifizierungsvorteil gegenüber Aktien wiedererlangt haben, und die Korrelationen zwischen Anleihen und Aktien könnten weiter sinken, wenn sich der Fokus der Märkte von der Inflation wieder auf das Wirtschaftswachstum verlagert. Die Terminkurven deuten bereits auf eine deutliche Neubewertung der kurzfristigen Zinssätze hin und könnten das Ertragspotenzial von Anleihen begrenzen, zu dem unseres Erachtens hauptsächlich der Carry beiträgt. Die Entwicklungen an den US-Anleihemärkten könnte die Anlageklasse belasten.

EWU-Staatsanleihen: Neutral gewichten

Bei der Eindämmung der Inflation im Euroraum wurden erhebliche Fortschritte erzielt, das BIP-Wachstum war in den letzten Quartalen allerdings eher bescheiden. Der Aufschwung wird wahrscheinlich vorerst schleppend bleiben. Dies sollte es der EZB ermöglichen, ihre Geldpolitik weiter zu lockern, was zu einem positiven Umfeld für EWU-Staatsanleihen und einer gewissen Versteilerung der Renditekurve (d.h. einer Ausweitung der Renditedifferenz zwischen Anleihen mit kürzerer und längerer Laufzeit) beitragen würde. Sollten die Zinsen weniger deutlich fallen als erwartet und die Renditen steigen, könnte dies die Anlageklasse belasten (Risikoszenario).

Nicht-EWU-Staatsanleihen: Neutral gewichten

Das Wirtschaftswachstum in den USA hat sich überraschend positiv entwickelt und dürfte weiterhin stabil bleiben, wenn auch langsamer. Die Inflationsrisiken scheinen unterdessen weitgehend eingedämmt. Die Märkte preisen eine gewisse Normalisierung der Leitzinsen (d.h. Zinssenkungen) in den kommenden Quartalen ein, was ein grundsätzlich positives Umfeld schafft und eine Versteilung der Kurve mit sich bringen könnte. Interessante Renditeniveaus und das potenziell absichernde Verhalten von US-Staatsanleihen im Falle einer unerwartet starken Konjunkturabschwächung oder zunehmender Marktspannungen sollten die Nachfrage stützen. Falls die fiskalischen und/oder inflationären Risiken in den USA jedoch zunehmen, würde dies insbesondere längerfristige Anleihen belasten.

Euro-Unternehmensanleihen mit guter Bonität (Investment Grade): Übergewichten

Die Fundamentaldaten europäischer Unternehmen mit Investment-Grade-Rating (IG, gute Bonität) werden durch gesunde Bilanzen gestützt. Der Verschuldungsgrad liegt unter dem langjährigen Durchschnitt, die Gewinne sind höher als ursprünglich erwartet und die Liquidität ist nach wie vor hoch. Der Kreditzyklus geht in seine Erholungsphase über (siehe auch Teil Märkte), in der sich die Unternehmen tendenziell auf ihre Liquidität achten, was für zusätzlichen Rückenwind sorgen könnte. Allerdings dürften sich die Kreditrisikoprämien in den kommenden Monaten jedoch nur in bescheidenem Umfang weiter einengen, sodass der Carry der wichtigste Faktor für die Gesamtrendite bleibt. Ein Szenario mit Stagnation bzw. Rezession im Euroraum könnte die Anlageklasse ebenso belasten wie ein deutlicher Anstieg der langfristigen Renditen.

Hochverzinsliche Euro und Unternehmensanleihen: Untergewichten

Eine allmähliche Erholung des Wirtschaftswachstums im Euroraum im Jahr 2025 dürfte hochverzinsliche Unternehmensanleihen (High Yield, HY) stützen. Ihre Kreditrisikoprämien liegen jedoch am unteren Ende ihrer historischen Spanne, und die Emittenten werden in den nächsten zwei Jahren einen großen Teil ihrer Gesamtverschuldung refinanzieren müssen. Darüber hinaus macht die geringe Liquidität von HY-Anleihen diese in der aktuellen Phase des Konjunkturzyklus weniger interessant.

Schwellenländer-Anleihen (Harte Währung): Übergewichten

Interessante Anleiherenditen und das sich aus dem Zinseinkommen ergebende Ertragspotenzial können Hartwährungsanleihen aus Schwellenländern zu einer Beimischung in einem diversifizierten Portfolio machen. Globale geldpolitische Impulse dürften für einen gewissen Rückenwind sorgen, während die fundamentale Unterstützung durch einen schwächeren US-Dollar in den kommenden Quartalen begrenzt sein dürfte. Währungsabgesicherte Strategien können eine Möglichkeit darstellen, mögliche Währungsverluste einzudämmen.

Schwellenländer-Anleihen (Lokale Währung): Übergewichten

Die abkühlende Inflation hat in vielen Ländern weltweit den Weg für eine Anpassung der Geldpolitik geebnet, was grundsätzlich zu einem besseren Umfeld für festverzinsliche Anlagen beiträgt. Schwellenländeranleihen in lokaler Währung bieten nach wie vor interessante Renditen, wenn auch nicht mehr in dem Umfang wie noch vor einigen Quartalen. Geopolitische Spannungen und Zölle könnten allerdings für Gegenwind in den Schwellenländern sorgen. Währungsabgesicherte Strategien können ggf. dazu beitragen, mögliche Währungsverluste zu begrenzen.

Untergewichten

Die großen westlichen Zentralbanken haben ihre geldpolitischen Lockerungszyklen eingeleitet und dürften die Leitzinsen schrittweise in den neutralen Bereich senken. Während erstklassige kurzfristige Anlagen angesichts der anhaltenden Risiken weiterhin ein gewisses Absicherungspotenzial bieten, haben sich die Renditeaussichten in den letzten Monaten verschlechtert und die Wiederanlagerisiken erhöht. Wir sind der Meinung, dass andere festverzinsliche Segmente ein interessanteres Renditepotenzial bieten.

Neutral gewichten:

Das Diversifizierungspotenzial dieser Anlageklasse bleibt ihr Hauptmerkmal. Auch wenn die Inflationsrisiken nachgelassen haben, bieten Realwerte eine Absicherung gegen eine erneute Beschleunigung des Preisdrucks (was allerdings nicht unser Basisszenario darstellt).

Erdöl: Neutral gewichten

Angesichts des reichlichen Erdölangebots in den USA und der eher schwachen Nachfrageaussichten, welche die OPEC+ dazu zwingen könnten, eine Rücknahme ihrer Förderkürzungen im nächsten Jahr erneut zu überdenken, dürfte der Brent-Preis bis Ende 2025 um die jüngsten Niveaus herum schwanken. Ein umfassenderer Konflikt in Nahost würde die Erdölpreise wahrscheinlich erheblich in die Höhe treiben, während eine nachhaltige Deeskalation und eine spürbare Abschwächung der Weltwirtschaft (die allerdings nicht unser Basisszenario darstellt) Abwärtsdruck auf die Rohölpreise ausüben könnten.

Gold: Neutral gewichten

Nach der diesjährigen Goldpreis-Rallye, die durch die Nachfrage vieler Zentralbanken und der Privatanleger angekurbelt wurde, ist das Risiko von Gewinnmitnahmen gestiegen. Die anhaltende geopolitische Unsicherheit dürfte weiterhin zur Goldnachfrage beitragen. Niedrigere Anleiherenditen und ein etwas schwächerer US-Dollar sollten das Abwärtspotenzial des Goldpreises eindämmen. Sofern es jedoch nicht zu einer erheblichen Eskalation der geopolitscher Spannungen, einem Inflationsschub oder einer drastischen Korrektur der weltweiten Aktienkurse kommt, könnte das Aufwärtspotenzial des Goldpreises von seinem derzeitigen Niveau aus aber begrenzt sein.

EUR-USD

Der Euro dürfte gegenüber dem US-Dollar weiter nachgeben, aber nicht unter die Parität fallen. Sorgen um mangelnde Haushaltsdisziplin in den USA dürften den Abwärtstrend des EUR-USD-Wechselkurses begrenzen, aber die schwächeren Wirtschaftsaussichten im Euroraum begrenzen das Aufwertungspotenzial des Euro.

Editoren;

Tobias Keller

Elia Lattuga

Autoren:

Alessandro Caviglia

(CIO, Italy)

Philip Gisdakis

(CIO, Germany)

Oliver Prinz

(CIO, Austria)

Tobias Keller

Elia Lattuga

Ein umfassendes Glossar zu vielen in diesem Bericht verwendeten Fachbegriffe finden Sie unter folgendem Link:

Glossar (PDF)

Dies ist eine Marketingmitteilung und keine Finanzanalyse. Diese Unterlage wurde nur zu Marketingzwecken erstellt und stellt keine Anlageberatung oder Anlageempfehlung dar. Die vorliegenden Informationen sind insbesondere kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Wertpapieren. Sie dienen nur der Erstinformation und können eine auf die individuellen Verhältnisse und Kenntnisse des:der Anleger:in bezogene Beratung nicht ersetzen.

Jede Kapitalveranlagung ist mit einem Risiko verbunden. Wert und Rendite einer Anlage können plötzlich und in erheblichem Umfang steigen oder fallen und können nicht garantiert werden. Auch Währungsschwankungen können die Entwicklung des Investments beeinflussen. Es besteht die Möglichkeit, dass der:die Anleger:in nicht die gesamte investierte Summe zurückerhält, unter anderem dann, wenn die Kapitalanlage nur für kurze Zeit besteht. Unter außergewöhnlichen Umständen kann es bis zum Totalverlust des eingesetzten Kapitals samt Abschlussgebühr kommen.

Wir weisen darauf hin, dass sich die Zahlenangaben/Angaben zur Wertentwicklung auf die Vergangenheit beziehen und dass die frühere Wertentwicklung kein verlässlicher Indikator für künftige Ergebnisse ist.

Die vorliegenden Informationen wurden von der UniCredit Bank Austria AG, Rothschildplatz 1, 1020 Wien, auf der Grundlage von öffentlich zugänglichen Informationen, sowie von intern erstellten Daten erarbeitet. Diese Quellen werden von uns als verlässlich eingeschätzt.

Über den grundsätzlichen Umgang der Bank Austria mit Interessenkonflikten sowie über die Offenlegung von Zuwendungen informiert Sie unsere Broschüre Zusammenfassung der Leitlinien für den Umgang mit Interessenkonflikten und Offenlegung von Zuwendungen. Ihr:e Berater:in informiert Sie gerne im Detail.

Diese Unterlage darf nicht an „US-Persons“ (Regulation S des US-Securities Act 1933) ausgehändigt werden. „US-Persons“ darf das gegenständliche Produkt nicht vermittelt bzw. diese nicht darüber beraten werden Vervielfältigungen – in welcher Art auch immer – sind nur nach vorheriger ausdrücklicher Genehmigung der UniCredit Bank Austria AG zulässig.

Bei Fragen wenden Sie sich bitte an Ihre:n Berater:in.

IMPRESSUM

Herausgeber:

UniCredit Bank Austria AG

Private Banking

1020 Wien, Rothschildplatz 1

Ausführliches Impressum unter https://impressum.bankaustria.at

Fachredaktion:

Manuela D’Onofrio

Fabio Petti

Stand: 02.12.2024

Alle Angaben vorbehaltlich Druck- und Satzfehler.

Impressum und Offenlegung nach §§ 24 und 25 Mediengesetz.

Impressum und Offenlegung gemäß §§ 24, 25 MedienG sind auf der Website der UniCredit Bank Austria AG unter https://impressum.bankaustria.at zu finden.

Quellen zu Grafiken, soweit nicht einzeln angegeben: Refinitiv Datastream, eigene Berechnungen.

Alle Rechte vorbehalten.