UniCredit Bank Austria Branchenüberblick

Trübes Branchenklima im Sommer 2023

- Industriekonjunktur leidet besonders unter den Einbußen baunaher Branchen

- Sonniges Branchenklima in der Stahlindustrie aufgrund steigender Aufträge von der Fahrzeugindustrie und der Elektrotechnik

- Im Sommer 2023 rutschen alle Bausparten ins Minus, auch die Baunebengewerbe

- 2023 bleibt für den Autohandel und viele Einzelhandelssparten ein schwieriges Geschäftsjahr

- Trübes Branchenklima im Dienstleistungssektor, sonnig nur in der Wirtschaftsberatung und im Beherbergungsgewerbe

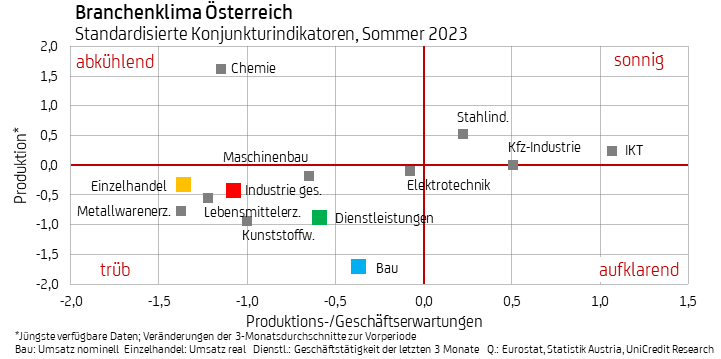

Österreichs Wirtschaftswachstum verliert seit Beginn 2023 an Schwung. Der aktuelle Branchenüberblick der UniCredit Bank Austria zeigt, dass sich das Branchenklima zum Sommerbeginn eingetrübt hat. Im zweiten Quartal verbuchten sowohl die Industrie als auch der Handel und die Dienstleistungen im Sektordurchschnitt einen Rückgang ihrer Produktions- und Geschäftstätigkeit zum Vorquartal. Darüber hinaus sind die Unternehmen in allen Sektoren in ihren Produktions- und Nachfrageerwartungen im Juni in der Mehrzahl pessimistisch geblieben. „Die jüngsten Konjunkturbefragungsergebnisse kündigen für die nächsten Monate ein anhaltend schwaches Wirtschaftswachstum an. Das Branchenklima ist im Sommer 2023 nur in wenigen größeren Industrie- und einigen Dienstleistungsbranchen sonnig. In der Industrie bei den Herstellern von Informations- und Kommunikationstechnik und in der Stahlindustrie, die von der weiterhin positiven Entwicklung der Fahrzeugindustrie profitiert“, sagt UniCredit Bank Austria Ökonom Günter Wolf.

(Für die Ermittlung des Branchenklima-Indikators werden die Entwicklung der Produktion und Umsätze bis Mai 2023 den Konjunkturbefragungsergebnissen vom Juni 2023 gegenübergestellt.)

Industriekonjunktur leidet besonders unter den Einbußen baunaher Branchen

In der Industrie haben der Mangel an Vorprodukten und an Arbeitskräften im Lauf des ersten Halbjahres 2023 an Brisanz verloren. Hingegen ist der Anteil der Unternehmen, die über stärkere Produktionsbehinderungen aufgrund zu geringer Nachfrage berichten, im zweiten Quartal auf 17 Prozent gestiegen; das ist in etwa das Niveau der wachstumsschwachen Industriejahre 2015/2016. Vor allem verschlechtert sich die Auftragslage der stärker bauabhängigen Industriebranchen, wie die Holz- und Baustoffindustrie, die Kunststoff- und Metallwarenerzeuger und Teile der Elektroindustrie. Letztgenannte Branchen leiden zudem unter der Abschwächung der europäischen Investitionskonjunktur. Laut aktueller EU-Prognose wird die Nachfrage nach Ausrüstungsinvestitionen in der Gemeinschaft 2023 nur um 2,5 Prozent real zulegen, im Vergleich zu 4 Prozent im Vorjahr.

Das schwächere Wachstum der Investitionsgüternachfrage auf EU-Ebene bremst auch die Nachfrage nach neuen Maschinen aus Österreich. Die heimischen Maschinenbauer stuften im Juni 2023 ihre Auftragslage erstmals seit 2020 wieder per Saldo als zu niedrig ein. Außerdem sind die Unternehmen im Juni in ihren Produktionserwartungen pessimistischer geworden und kündigen zumindest eine Wachstumsabkühlung in den nächsten Monaten an. Zuletzt ist die Maschinenbauproduktion im Mai 2023 noch um 8 Prozent im Vergleich zum Vorjahr gestiegen, während die gesamte Industrieproduktion um 0,9 Prozent schrumpfte.

Das sonnige Branchenklima in der Stahlindustrie zum Sommerbeginn kann mit ausreichend hohen Bestellungen vor allem von Seiten der Fahrzeugindustrie erklärt werden. In der österreichischen Fahrzeugindustrie rechneten im Juni noch um 30 Prozent mehr Unternehmen mit Produktionszuwächsen als mit Rückgängen in den nächsten Monaten. Auch in der Elektrotechnik, einem weiteren wichtigen Stahlkunden, lag der Saldo der Produktionserwartungen im Juni mit vier Prozentpunkten wieder im Plus. Zwar wird der Absatz der Stahlindustrie aufgrund der rückläufigen Bauinvestitionen und der unterdurchschnittlichen Entwicklung der Ausrüstungsinvestitionen in der zweiten Jahreshälfte 2023 voraussichtlich leicht sinken. Dennoch wird die weiter steigende Nachfrage von Seiten der Fahrzeugindustrie und voraussichtlich von Teilen der Elektrotechnik stärkere Produktionseinbußen verhindern. Auch der forcierte Ausbau der Schieneninfrastruktur und alternativer Energieversorgungen erfordert einen höheren Stahlbedarf.

Im Sommer 2023 rutschen alle Bausparten ins Minus

Die Bauwirtschaft hat den Schwung vom ersten Quartal 2023 in den letzten Monaten verloren. Im Mai ist der Bauumsatz bereits um 4,5 Prozent nominell gesunken und die Bauunternehmen beurteilten ihre Auftragslage zunehmend schlechter. Die Konjunkturabkühlung betrifft alle Sparten, seit dem zweiten Quartal auch die Baunebengewerbesparten, wo die Unternehmen im Juni ihre Auftragslage erstmals seit 2020 wieder in der Mehrzahl als zu niedrig einstuften; der Saldo der Unternehmensbeurteilungen lag bei minus 4 Prozentpunkten. Im Wohnungs- und Wirtschaftsbau sind die Bauumsätze im Mai um 11 Prozent und im Tiefbau um 6,6 Prozent nominell gesunken. In den zwei Sparten lag die Beurteilung der Auftragslage im Juni per Saldo bei minus 18 respektive bei minus 25 Prozentpunkten.

Der Rückgang im Wohnungsneubau wird sich im zweiten Halbjahr 2023 verstärken (die Neubaubewilligungen sinken seit zwei Jahren, zuletzt im 1. Quartal 2023 um 36 Prozent). Zudem wird das schwache Wirtschaftswachstum und der nur langsame Rückgang der Baupreise und die hohen Kreditzinsen auch die Nachfrage nach neuen Büros und Einzelhandelsbauten stärker abbremsen. Nennenswerte Wachstumsimpulse können im laufenden Jahr nur im Bereich der Hochbausanierung erwartet werden. Die Sparte sollte von den Förderungen für Klimaschutzmaßnahmen profitieren. In Summe wird die Bauwirtschaft nach zwei wachstumsstarken Jahren 2023 voraussichtlich auch preisbereinigt ein Umsatzminus verbuchen.

2023 bleibt für den Autohandel und einige Einzelhandelssparten ein schwieriges Geschäftsjahr

Der Umsatz im Kfz-Handel (inklusive der Werkstätten) ist bis April 2023, den jüngsten Daten, um 4 Prozent real gestiegen, angetrieben von den steigenden Pkw-Neuzulassungen. Von April bis Juni haben die Neuwagenverkäufe und vermutlich auch die Umsätze der Händler weiter zugelegt. Allerdings spiegeln die unverändert pessimistischen Geschäftserwartungen der Kfz-Händler das weiterhin schwache Gebrauchtwagengeschäft und vor allem die Unsicherheiten im Markt. Noch im zweiten Quartal 2023 war der Anteil der Konsumenten, die innerhalb der nächsten zwölf Monate ein Auto kaufen wollen, deutlich kleiner als im langfristigen Durchschnitt (der Saldo positiver und negativer Antworten lag bei minus 68 Prozentpunkten im Vergleich zu minus 61 Prozentpunkten in den letzten zwanzig Jahren). Der Kfz-Handel wird 2023 das Umsatzminus vom Vorjahr von 1,4 Prozent nominell übertreffen, das Minus von 11 Prozent preisbereinigt voraussichtlich aber nicht ausgleichen können.

Im Einzelhandel sicherten 2023 die hohen Preissteigerungen, vor allem im Lebensmittelhandel, das nominelle Umsatzplus bis April von 5,6 Prozent. Preisbereinigt ist der Umsatz allerdings um 4 Prozent gesunken, mit den stärksten Einbußen im Bereich Baubedarf und Wohnungsausstattung, bei den Apotheken und im Brennstoff- und Onlinehandel. Die unverändert sehr pessimistischen Geschäftserwartungen der Einzelhändler im Juni kündigen für das zweite Halbjahr 2023 noch eine Abkühlung der Sektorkonjunktur an. Die Kauffreudigkeit der Konsumenten wird sich im Lauf des Jahres aufgrund der anhaltend hohen Inflation und der Realeinkommensverluste wenig erholen.

Trübes Branchenklima im Dienstleistungssektor, mit Ausnahme in der Wirtschaftsberatung und im Beherbergungsgewerbe

Im ersten Quartal 2023 haben die Dienstleistungsanbieter (ohne öffentliche und soziale Dienste) den Schwung vom Vorjahr mitgenommen und ein Umsatzplus von 14 Prozent nominell verbucht (jüngste Daten). Schon im zweiten Quartal hat sich die Dienstleistungskonjunktur wie die Konjunkturbefragung zeigt, auf breiter Front abgekühlt und sich das Branchenklima zum Sommerbeginn eingetrübt.

Im Verkehrssektor ist der wesentliche Beitrag zum Umsatzplus von 9,2 Prozent im ersten Quartal 2023 vom Personentransport gekommen. Hingegen sind die Nachfrageerwartungen im Gütertransport und bei den Speditionen schon seit dem vierten Quartal 2022 im Minus und in den letzten Monaten noch pessimistischer geworden. Beide Sparten verlieren infolge der schwachen Industrie- und Exportkonjunktur Aufträge. Im Juni sind ihre Nachfrageerwartungen für die nächsten Monate per Saldo auf minus 15 und minus 17 Prozentpunkte gesunken. Selbst die Paketdienste, die 2023 noch mit einem leichten Umsatzplus von 4 Prozent im ersten Quartal begonnen haben, beurteilten die kurzfristigen Konjunkturaussichten per Saldo vorsichtiger. Mit Ausnahme im Personentransport werden die Branchen in der zweiten Jahreshälfte 2023 vermutlich keine stärkeren Nachfragezuwächse mehr verbuchen.

Die Abkühlung der Industriekonjunktur 2023 hat auch die wirtschaftsnahen Dienste erfasst, wie die im Juni pessimistischen Nachfrageerwartungen aller größeren Branchen in dem Bereich zeigte. Die zum Teil sehr hohen Umsatzzuwächse im ersten Quartal 2023 von durchschnittlich 8 Prozent bei den freiberuflichen Dienstleistungen und 18 Prozent bei den sonstigen Wirtschaftsdiensten werden im zweiten Halbjahr auf jeden Fall geringer ausfallen. Optimistischer waren im Juni die Unternehmen in wenigen Sparten, beispielsweise in der Rechts- und Steuerberatung. Für den gesamten Bereich kündigen die Ergebnisse der Konjunkturbefragung zumindest eine Verlangsamung des Umsatzwachstums im zweiten Halbjahr 2023 an.

Das Beherbergungs- und Gaststättenwesen verbuchte nach dem Umsatzplus von 31 Prozent im ersten Quartal vermutlich auch im zweiten Quartal 2023 noch starke Umsatzgewinne, gemessen an den anhaltend hohen Nachfragezuwächsen. Bisher hat die Nachfrage in- und ausländischer Gäste in Österreich unter dem hohen Preisniveau im Sektor und der Konjunkturabkühlung in wichtigen Zielmärkten kaum gelitten. Erst im Juni sind die Nachfrageerwartungen in der Gastronomie deutlich vorsichtiger geworden und sind ein Hinweis, dass der Aufschwung an Tempo verliert. Zugleich lagen die Einschätzungen der Beherbergungsbetriebe per Saldo mit plus 20 Prozentpunkten weiterhin deutlich über ihrem langfristigen Durchschnitt.

Rückfragen:

UniCredit Bank Austria Economics & Market Analysis Austria

Günter Wolf, Tel.: +43 (0) 5 05 05-41954;

E-Mail: guenter.wolf@unicreditgroup.at