UniCredit Bank Austria Branchenüberblick

Trüber Herbst für die meisten Branchen und kaum Aussicht auf Wintersonne

- Anhaltend trübes Klima quer über fast alle Branchen in Österreich

- Österreichische Industrie steht weiter vor großen Herausforderungen: Hoffnung auf Konjunkturumschwung frühestens im Verlauf des Jahres 2025

- Die Bauwirtschaft bleibt im Krisenmodus, aber zumindest erste Anzeichen für eine Stabilisierung der Lage sind erkennbar

- Weiterhin gedämpfte Dienstleistungskonjunktur, doch mehrheitlich leichte Verbesserung der Umsatzerwartungen, allerdings mit starken Branchenunterschieden

- Kaufzurückhaltung im Handel hält noch an, Reallohnzuwächse sollten 2025 zu einem Umschwung beitragen

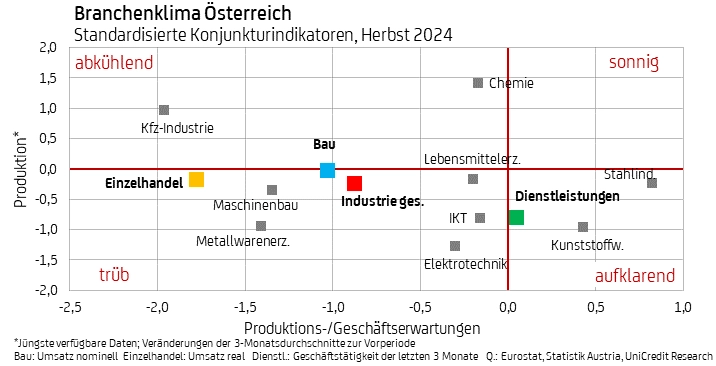

Nach der Eintrübung ab dem Frühjahr verfestigte sich über den Sommer das angespannte Klima in den meisten heimischen Wirtschaftsbranchen. Der aktuelle Branchenüberblick der UniCredit Bank Austria zeigt ein einheitlich schwaches Konjunkturbild. Eine pessimistische Grundstimmung ausgehend von den Produktionssektoren hat bis zum Herbst immer stärker auf den Handel und die Dienstleistungsbranchen übergegriffen.

Der anhaltende Mangel an Aufträgen aus dem In- und Ausland hat die Rezession in der heimischen Industrie verlängert. In den ersten drei Quartalen 2024 war die Industrie folglich von einem deutlichen Produktionsrückgang gekennzeichnet. Auch die Produktion der Bauwirtschaft lag im bisherigen Jahresverlauf klar unter dem Vorjahr. Dem gegenüber standen leichte Wachstumsimpulse aus dem Dienstleistungssektor.

„Nach dem Rückgang des BIP um 1,0 Prozent im Jahr 2023 waren angesichts der schwachen Entwicklung in den Produktionsbereichen in den ersten drei Quartalen 2024 erneut Einbußen in der österreichischen Wirtschaftsleistung im Jahresvergleich von 0,9 Prozent zu verbuchen. Ausschließlich der Dienstleistungssektor konnte bei sehr unterschiedlichen Branchenentwicklungen mit einem leichten Plus zu einer Begrenzung des BIP-Rückgangs beitragen“, meint UniCredit Bank Austria Chefökonom Stefan Bruckbauer.

In den Jahresausklang starteten die heimischen Unternehmen in der Mehrzahl mit pessimistischen Produktions- und Nachfrageerwartungen. „Die jüngsten Konjunkturbefragungsergebnisse kündigen für die kommenden Monate weiterhin eine schwache Wirtschaftsentwicklung an. Das Branchenklima war zu Beginn des Schlußquartals 2024 in allen Sektoren trüb. Insbesondere die Industrie und trotz vorsichtiger Stabilisierungstendenzen auch die Bauwirtschaft sind weiterhin mit besonderes schwierigen Rahmenbedingungen konfrontiert. Im Dienstleistungssektor ist die Lage weniger angespannt, das Branchenklima tendiert schrittweise in Richtung aufklarend“, meint UniCredit Bank Austria Ökonom Walter Pudschedl und ergänzt: „Die anhaltend pessimistischen Produktions- bzw. Geschäftserwartungen deuten darauf hin, dass sich an der schwachen Konjunkturentwicklung in den kommenden Monaten nur wenig ändern dürfte. Die Hoffnung auf eine spürbare Erholung der heimischen Wirtschaft auf breiter Basis verschiebt sich weiter nach hinten. Erst im Verlauf des Jahres 2025 dürfte die Lockerung der Geldpolitik und die sinkende Inflation die österreichische Wirtschaft zurück auf einen Wachstumskurs bringen, gestützt vor allem auf den Dienstleistungssektor. Für die Industrie sind die Aussichten angesichts struktureller Probleme vorerst weiterhin sehr zurückhaltend, was das Erholungstempo der Gesamtwirtschaft 2025 dämpfen wird.“

Für die Ermittlung des Branchenklima-Indikators werden die Entwicklung der Produktion und Umsätze bis zum 3. Quartal 2024 den Ergebnissen der Konjunkturbefragung vom Oktober 2024 gegenübergestellt.

Produktionseinbußen im Jahresvergleich nahmen im dritten Quartal etwas ab

Die Produktionsleistung in der heimischen Sachgütererzeugung sank in den ersten drei Quartal um real rund 4 Prozent. Die Rezession in der Industrie setzte sich fort, der Produktionsrückgang im Jahresvergleich hat in den vergangenen Monaten jedoch begonnen, sich etwas abzuflachen.

Dazu beigetragen haben vor allem einige wenige Branchen, die ihre reale Produktionsleistung im bisherigen Jahresverlauf sogar erhöhen konnten. Neben der Nahrungsmittel- und Papierindustrie sowie der Abfall- und Abwasserentsorgung trifft dies auf die Pharmaindustrie zu, die sogar ein zweistelliges Wachstum erreichte. Auf der anderen Seite lag in vielen Branchen die Produktion sogar um mehr als 10 Prozent unter dem Niveau des Vorjahres. Zu solch massiven Kapazitätseinschränkungen kam es in der Bekleidungs- und Textilindustrie, der Mineralölverarbeitung, der Elektroindustrie und dem sonstigen Fahrzeugbau. In den meisten Branchen verlangsamte sich die negative Entwicklung über den Sommer, doch in der Textil- und Bekleidungsindustrie sowie bei der Metallerzeugung verstärkte sich der Abschwung.

„Die Produktionserwartungen in der Sachgüterindustrie haben sich im dritten Quartal weiter eingetrübt, zunehmend belastet von Sorgen hinsichtlich der Wettbewerbsfähigkeit der heimischen Industriebetriebe auf den globalen Märkten angesichts einer hohen Lohnkostendynamik und vergleichsweise hoher Energiepreise“, meint Pudschedl und ergänzt: „Vor den größten Herausforderungen in den kommenden Monaten stehen wegen der besonders trüben Auftragslage und schwachen Produktionserwartungen vor allem die Textil- und Bekleidungsindustrie, die Metallwarenerzeugung, der Maschinenbau und die Elektroindustrie. Zudem haben sich die Aussichten für die KFZ-Herstellung durch Probleme des wichtigsten Absatzmarktes Deutschland eingetrübt.“

Vergleichsweise günstiger sollte sich die Konjunktur weiter in der Lebensmittel- und Getränkeerzeugung entwickeln. Auch für die Kunststofferzeugung und die chemische Industrie scheinen sich etwas Rückenwind aufzubauen. Insgesamt muss in der Industrie in den kommenden Monaten jedoch von einer Fortsetzung der Rezession ausgegangen werden, deren Intensität sich schrittweise verringern sollte.

Stabilisierungstendenzen am Bau

In der Bauwirtschaft zeigen sich vorsichtige Anzeichen einer Stabilisierung der Konjunktur auf jedoch niedrigem Niveau. Die Beurteilung der Auftragslage durch die Bauunternehmen hat sich im Sommer verbessert, liegt jedoch weiterhin unter dem langjährigen Durchschnitt. Der Rückgang der Bauproduktion hat sich zu verlangsamen begonnen, beträgt von Jänner bis August jedoch real rund 2,5 Prozent im Jahresvergleich. Während sich die Lage bei den Ausbaugewerben seit dem Sommer verbessert hat und sich mittlerweile ein Produktionsplus von real rund 2 Prozent im laufenden Jahr ergibt, liegt das Produktionsniveau im Tiefbau bei rund 5 Prozent und im Hochbau sogar bei über 10 Prozent unter dem Vorjahr.

Die Unternehmer beurteilten zu Beginn des Herbsts die Auftragslage am Bau insgesamt etwas günstiger als in den Vormonaten, vor allem im Hochbau und bei den Ausbaugewerben. Im Tiefbau nahmen die Sorgen hingegen zu. Die Auftragslage ist ungünstiger als im langjährigen Durchschnitt und verspricht für die kommenden Monate weiterhin eine sehr herausfordernde Baukonjunktur. Die schwache allgemeine Konjunktur, der erneute Anstieg der Baukosten, der auf die Baupreise durchschlagen sollte und die noch hohen Kreditzinsen werden die Nachfrage weiter dämpfen. Während für den Hochbau, insbesondere im Wohnungsbau die Belastungen hoch bleiben und der Tiefbau durch knappere Budgets der öffentlichen Hand stark unter Druck bleiben dürfte, werden einige Nebengewerbe von Förderungen von Klimaschutzmaßnahmen oder auch dem Handwerkerbonus profitieren können und in den kommenden Monaten ein zumindest leichtes Wachstum verbuchen können.

„Nach dem deutlichen Minus im bisherigen Jahresverlauf sind trotz vorsichtiger Stabilisierungstendenzen im Hochbau und leichter Aufwärtsbewegung bei einigen Baunebengewerben in Summe die Aussichten für die Bauwirtschaft weiter sehr verhalten. Die Bauwirtschaft wird das Jahr 2024 voraussichtlich mit einem spürbaren realen Produktionsrückgang abschließen“, meint Pudschedl.

Dienstleistungskonjunktur vor leichter Verbesserung

Über den Sommer 2024 hat sich die Abkühlung der Dienstleistungskonjunktur weiter fortgesetzt, dennoch war der Sektor der einzige Wachstumsträger der Gesamtwirtschaft. Die Entwicklung in den einzelnen Bereichen verlief weiter sehr unterschiedlich. Während positive Wachstumsimpulse aus den Bereichen Finanz- und Versicherungsleistungen sowie den Freizeitdienstleistungen kamen, mußte im Grundstücks- und Wohnungswesen spürbare Einbußen hingenommen werden. Auch im Bereich Beherbergung und Gastronomie, Informations- und Kommunikationsdienstleistung sowie bei Verkehrsdienstleistungen (ausgenommen Flugverkehr) kam es zu realen Rückgängen in den ersten neun Monaten 2024.

Der starke Rückgang der Inflation unterstützt weiterhin eine Stärkung der Kaufkraft, und eine schrittweise Auflösung der hohen Verunsicherung der Konsumenten sollte in den kommenden Monaten den Anstieg der Sparquote bremsen bzw. umkehren, was sich positiv auf die Entwicklung in Teilen des Dienstleistungssektors auswirken sollte. Nachdem sich das Branchenklima im Sommer deutlich eintrübte, brachte der Herbstbeginn bereits eine erste Verbesserung.

„Die Umsatzerwartungen sind zu Beginn des Schlussquartals im Dienstleistungssektor deutlich günstiger als im Produktionsbereich, lassen jedoch eine einheitliche, robuste Aufwärtstendenz für die kommenden Monate vermissen. Das trübe Branchenklima hat sich moderat aufzuklaren begonnnen, wird jedoch unter anderem von sinkenden Nachfrageerwartungen unter anderem in der Beherbergung belastet“, so Pudschedl. Der Dienstleistungssektor sollte jedenfalls weiter auf Wachstumskurs bleiben und die Dynamik dürfte in den kommenden Monanten schrittweise sogar etwas zulegen.

Handel profitiert von langsam nachlassender Kaufzurückhaltung

Die gestiegene Kaufkraft der Konsumenten schlug sich aufgrund der hohen Verunsicherung und einem folglich vorsichtigen Ausgabeverhalten im bisherigen Jahresverlauf 2024 noch kaum in den Einzelhandelsumsätzen positiv nieder. Bis September 2024 stieg der Umsatz (ohne Tankstellen) um 2,5 Prozent nominell, was real jedoch nur eine Stagnation bedeutete. Die stärksten Einbußen gab es im Nicht-Lebensmittelbereich, insbesondere bei Sportartikeln und Haushaltsgeräten. Die Geschäftserwartungen sind sehr volatil. Die hohen Reallohnzuwächse der Konsumenten sollten eine schrittweise Verbesserung der Lage im Handel ermöglichen.

Die Umsatzentwicklung im Kfz-Handel (inkl. Werkstätten) konnte in der ersten Jahreshälfte erwartungsgemäß im bisherigen Jahresverlauf nicht an die von Nachholeffekten getriebene hohe Dynamik des Jahres 2023 anschließen. Bis September legten die Umsätze bei stark sinkender Dynamik nur noch um weniger als 3 Prozent zu. Real ergab sich daraus ein Umsatzwachstum von etwa 1 Prozent. Angesichts der allgemein zurückhaltenden Konsumentenstimmung sind die Geschäftserwartungen zu Beginn des Herbsts 2024 wieder etwas gesunken, aber deutlich besser als gegen Ende des letzten Jahres. Zwar dürfte sich die Umsatzentwicklung vorerst weiter verlangsamen, aber die Branche sollte 2024 insgesamt mit einem leichten Wachstum abschließen können.

Rückfragen:

UniCredit Bank Austria Economics & Market Analysis Austria

Walter Pudschedl, Tel.: +43 (0) 5 05 05-41957;

E-Mail: walter.pudschedl@unicreditgroup.at